PT Fawz Finansial Indonesia

Newsletter Bonds Market

15 Februari 2025

Benchmark Series

| Series | Maturity Date | Coupon | Price 31/1/2025 | Price 14/2/2025 | Price Changes |

| FR0102 | 15 Jul 2054 | 6,875% | 97.50 | 99.10 | 1.6% |

| FR0101 | 15 Apr 2029 | 6,875% | 100.45 | 101.55 | 1.1% |

| FR0100 | 15 Feb 2034 | 6,625% | 97.95 | 99.60 | 1.7% |

| FR0098 | 15 Jun 2038 | 7,125% | 100.20 | 102.60 | 2.4% |

| FR0097 | 15 Jun 2043 | 7,125% | 100.30 | 102.15 | 1.8% |

Obligasi Terlaris Berdasarkan Volume

| Series | Avg Price | Volume (bio) | Freq |

| FR0104 | 99.74 | 6,605.31 | 118.00 |

| FR0103 | 99.91 | 5,273.08 | 135.00 |

| FR0101 | 101.12 | 754.32 | 32.00 |

| FR0100 | 99.21 | 656.27 | 64.00 |

| FR0106 | 101.42 | 509.29 | 76.00 |

Benchmark All Time High (ATH) & All Time Low (ATL)

| Series | Yield | Bid | Offer | |||

| ATL | ATH | ATL | ATH | ATL | ATH | |

| FR0102 | 6,82% | 7,11% | 97,10 | 101,85 | 95,50 | 100,75 |

| FR0101 | 6,28% | 7,02% | 99,40 | 103,30 | 98,55 | 102,80 |

| FR0100 | 6,29% | 7,16% | 96,15 | 102,50 | 95,50 | 101,70 |

| FR0097 | 6,34% | 7,51% | 95,99 | 108,30 | 94,99 | 108,05 |

| FR0096 | 6,07% | 7,67% | 95,58 | 106,70 | 94,89 | 105,75 |

Macro Highlights

( 1 – 15 Februari 2025)

Amerika Serikat

- Neraca Perdagangan, Ekspor dan Impor

Defisit perdagangan AS melebar menjadi $98,4 miliar pada Desember 2024, menyusul revisi kesenjangan $78,9 miliar pada November dan di atas perkiraan kekurangan $96,6 miliar. Ini adalah defisit perdagangan tertinggi sejak rekor pada Maret 2022. Adapun ekspor meningkat 3,9% menjadi $3.191,6 miliar dan impor naik 6,6% menjadi $4.110 miliar.

- Penjualan Kendaraan

Total Penjualan Kendaraan di AS turun menjadi 15,60 Juta pada bulan Januari dari 16,87 Juta pada bulan Desember 2024.

- Inflasi Inti

Tingkat inflasi harga konsumen inti tahunan di AS, yang tidak mencakup sektor makanan dan energi, mengalami kenaikan tipis menjadi 3,3% pada Januari 2025, lebih tinggi dibandingkan 3,2% pada bulan sebelumnya dan melebihi ekspektasi pasar sebesar 3,1%. Secara bulanan, inflasi inti meningkat 0,4%, yang merupakan kenaikan tertinggi sejak Maret tahun lalu, dan juga lebih tinggi dari perkiraan pasar yang sebesar 0,3%.

- Inflasi

Indeks harga konsumen (CPI) AS mencatat kenaikan sebesar 0,5% secara bulanan pada Januari 2025, lebih tinggi dibandingkan kenaikan 0,4% pada Desember serta melampaui perkiraan pasar sebesar 0,3%. Ini merupakan laju inflasi bulanan tertinggi sejak Agustus 2023, didorong oleh peningkatan biaya tempat tinggal sebesar 0,4%. Sementara itu, inflasi inti, tanpa memperhitungkan sektor makanan dan energi, juga naik 0,4%.

- CPI Inti

Harga produsen inti di AS, yang mengecualikan biaya makanan dan energi, mengalami kenaikan sebesar 0,3% secara bulanan pada Januari 2025, setelah revisi kenaikan 0,4% pada Desember, sesuai dengan perkiraan pasar. Secara tahunan, inflasi produsen inti mencapai 3,6% pada Januari, sedikit menurun dari 3,7% pada Desember yang telah direvisi naik, tetapi masih lebih tinggi dari estimasi pasar yang sebesar 3,3%.

- Klaim Pengangguran Awal

Jumlah klaim pengangguran awal di AS turun sebesar 7.000 dari pekan sebelumnya, menjadi 213.000 pada minggu pertama Februari, lebih rendah dari ekspektasi pasar yang sebesar 215.000. Sementara itu, klaim berulang mengalami penurunan sebesar 36.000 menjadi 1.850.000 pada minggu terakhir Januari, jauh di bawah estimasi pasar yang memperkirakan angka 1.880.000.

- Tingkat Pengangguran

Tingkat pengangguran di AS turun sebesar 0,1 poin persentase menjadi 4,0% pada Januari 2025, menandai level terendah sejak Mei dan sedikit di bawah ekspektasi pasar yang memperkirakan angka 4,1%. Jumlah pengangguran berkurang sebanyak 37.000 menjadi 6,85 juta, sementara jumlah tenaga kerja bertambah sebanyak 2.234 menjadi 163,9 juta.

China

- PMI Manufaktur

Indeks PMI Manufaktur Umum Caixin Tiongkok tercatat di level 50,1 pada Januari 2025, lebih rendah dibandingkan ekspektasi pasar dan angka Desember yang mencapai 50,5. Meskipun ini merupakan bulan keempat berturut-turut di mana aktivitas manufaktur mengalami pertumbuhan, laju ekspansinya melambat.

- PMI Jasa

Indeks PMI Jasa Umum Caixin Tiongkok turun secara tak terduga ke level 51,0 pada Januari 2025, lebih rendah dari angka tertinggi tujuh bulan di Desember sebesar 52,2 dan perkiraan pasar yang mencapai 52,3. Angka ini mencerminkan ekspansi sektor jasa yang paling lambat sejak September, dengan pertumbuhan bisnis baru melemah ke level terendah dalam empat bulan, jumlah tenaga kerja mengalami penurunan terbesar sejak April 2024, serta inflasi harga jual yang melambat.

- Cadangan Devisa

Cadangan devisa Tiongkok mengalami sedikit peningkatan, mencapai $3,209 triliun pada Januari 2025, naik dari $3,202 triliun pada Desember 2024 dan melampaui estimasi pasar yang sebesar $3,2 triliun.

- Inflasi

Tingkat inflasi tahunan di Tiongkok naik menjadi 0,5% pada Januari 2025 dari 0,1% di bulan sebelumnya, melampaui perkiraan pasar sebesar 0,4%. Kenaikan ini merupakan yang tertinggi sejak Agustus 2024, didorong oleh faktor musiman terkait perayaan Tahun Baru Imlek yang jatuh di akhir bulan. Secara bulanan, indeks harga konsumen (CPI) meningkat 0,7%, naik dari angka stagnan di bulan Desember, namun sedikit di bawah perkiraan sebesar 0,8%. Kenaikan ini merupakan yang tertinggi dalam 11 bulan terakhir.

- Jumlah Uang Beredar M2

Pasokan uang M2 di Tiongkok meningkat 7,3% secara tahunan, mencapai 313.607,14 miliar CNY pada Desember 2024. Angka ini lebih tinggi dibandingkan kenaikan 7,1% pada November dan sesuai dengan perkiraan pasar.

- Penjualan Kendaraan

Penjualan kendaraan di Tiongkok tumbuh 10,5% secara tahunan menjadi 3,489 juta unit pada Desember 2024, sedikit melambat dibandingkan kenaikan 11,7% di bulan sebelumnya. Data dari Asosiasi Produsen Mobil Tiongkok (CAAM) menunjukkan bahwa tren pertumbuhan ini telah berlangsung selama tiga bulan berturut-turut, didorong oleh kebijakan pemerintah yang bertujuan untuk memperkuat sektor otomotif.

Image source: AP/ beritariau.com

Indonesia

- PMI Manufaktur

PMI Manufaktur S&P Global Indonesia naik ke 51,9 pada Januari 2025 dari 51,2 pada bulan sebelumnya. Ini menandai bulan kedua berturut-turut ekspansi di sektor manufaktur dan menjadi pertumbuhan tercepat sejak Mei 2024.

- Inflasi

Tingkat inflasi tahunan Indonesia turun menjadi 0,76% pada Januari 2025 dari 1,57% di bulan sebelumnya, mencatat level terendah sejak Maret 2000. Sementara itu, inflasi inti yang tidak mencakup harga pangan yang diatur dan bergejolak naik ke 2,36%, level tertinggi dalam 18 bulan, dan melampaui estimasi kenaikan sebesar 2,30%.

- Jumlah Kunjungan Wisatawan

Jumlah kunjungan wisatawan mancanegara ke Indonesia tumbuh 8,72% secara tahunan menjadi 1,24 juta orang pada Desember 2024. Wisatawan terbanyak berasal dari Malaysia (4,69%), Tiongkok (9,07%), Jepang (26,55%), Korea Selatan (37,42%), Australia (9,14%), dan AS (6,97%).

- Ekonomi Indonesia

Ekonomi Indonesia tumbuh sebesar 5,02% YoY pada Q4 2024, sedikit di atas estimasi pasar sebesar 4,98% dan meningkat dari 4,95% pada Q3. Namun, pertumbuhan ekonomi sepanjang 2024 tercatat 5,03%, di bawah target resmi sebesar 5,2% dan menjadi yang terendah dalam tiga tahun terakhir.

- Cadangan Devisa

Cadangan devisa Indonesia mencapai rekor tertinggi baru sebesar USD 156,1 miliar pada Januari 2025, naik dari USD 155,7 miliar di bulan sebelumnya. Jumlah ini cukup untuk membiayai 6,7 bulan impor atau 6,5 bulan impor dan pembayaran utang luar negeri, jauh di atas standar kecukupan internasional sekitar 3 bulan.

- Penjualan Kendaraan

Penjualan sepeda motor di Indonesia turun 6,0% YoY menjadi 557.191 unit pada Januari 2025, melanjutkan tren penurunan dari 5,5% pada Desember 2024. Namun, secara bulanan, penjualan sepeda motor melonjak 38,1% di Januari, bangkit dari penurunan 21,3% pada Desember.

- Indeks Keyakinan Konsumen (IKK)

Indeks Keyakinan Konsumen Indonesia turun menjadi 127,2 pada Januari 2025 dari 127,7 di bulan sebelumnya, mencatat penurunan pertama dalam tiga bulan.

- Penjualan Eceran

Penjualan eceran Indonesia naik 1,8% YoY pada Desember 2024, meningkat dari kenaikan 0,9% pada November. Ini merupakan laju pertumbuhan tercepat sejak September. Secara bulanan, penjualan eceran melonjak 5,9%, pulih dari kontraksi 0,4% pada November, sekaligus mencatat pertumbuhan tertinggi dalam sembilan bulan.

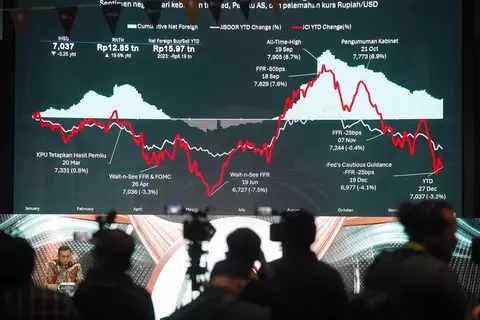

IHSG Terjun Bebas, Saatnya Beralih ke Obligasi?

Indeks Harga Saham Gabungan (IHSG) mengalami tekanan signifikan sejak pertengahan Januari 2025, turun dari level 7.300-an hingga mencapai kisaran 6.500-an pada pertengahan Februari. IHSG bahkan mencatat penurunan selama lima hari berturut-turut sejak perdagangan 5 Februari 2025, dengan total koreksi mencapai 7,65%. Sementara secara year-to-date (YTD), IHSG telah melemah sebesar 7,74%. Adapun berikut beberapa faktor utama yang memicu pelemahan IHSG:

1. Perang Dagang AS-China

Ketegangan perdagangan AS-China meningkat setelah Trump kembali menjabat, dengan AS memberlakukan tarif 10% terhadap China. Sebagai respons, China menerapkan tarif impor 15% pada batu bara dan LNG AS, serta 10% pada minyak mentah dan produk industri lainnya. Selain itu, China membatasi ekspor mineral strategis penting bagi industri AS, memperburuk ketegangan ekonomi kedua negara.

2. Anjloknya Saham-saham Big Caps

Penurunan IHSG tidak hanya dipicu oleh perang dagang AS-China, tetapi juga oleh anjloknya saham big caps seperti BBCA, BMRI, BYAN, TLKM, dan AMMN. Tekanan semakin kuat usai tiga emiten milik Prajogo Pangestu, yaitu BREN, CUAN, dan PTRO gagal masuk ke indeks MSCI Global Standard.

3. Outflow Asing yang Masih Besar

Sepanjang 3—7 Februari 2025, investor asing mencatat net sell sebesar Rp3,8 triliun, melonjak dari Rp100,32 miliar pada pekan sebelumnya. Sejak awal tahun, dana asing yang keluar dari pasar saham Indonesia telah mencapai Rp7,52 triliun. Volume penjualan saham asing (33,19 miliar lembar, Rp26,62 triliun) lebih tinggi dibandingkan pembelian (28,04 miliar lembar, Rp22,82 triliun), menunjukkan tekanan jual yang dominan dan memperburuk pelemahan IHSG.

4. Kondisi Ekonomi Dalam Negeri

Lesunya perekonomian domestik di 2024 turut menekan IHSG, tercermin dari pertumbuhan PDB yang hanya 5,03% yoy, lebih rendah dari 5,05% yoy pada 2023. Secara kuartalan, pertumbuhan di 4Q24 melambat menjadi 0,53% dari 1,50% di kuartal sebelumnya. Indeks Keyakinan Konsumen (IKK) Januari 2025 juga turun ke 127,2 dari 127,7 pada Desember 2024. Selain itu, pemangkasan anggaran besar-besaran oleh pemerintah di berbagai kementerian dan lembaga turut menambah tekanan terhadap perekonomian.

5. Inflasi AS Naik, Suku Bunga Higher For Longer

Inflasi konsumen (CPI) AS di Januari 2025 naik menjadi 0,5% MoM dan 3,0% YoY. Sementara inflasi inti konsumen (Core CPI) menjadi 3,3% YoY, atau naik dari Desember 2024 di 3,2% YoY. Inflasi AS yang meningkat pada awal tahun ini semakin menambah kekhawatiran bahwa The Fed tidak akan memangkas suku bunga dalam waktu dekat. Pasar pun saat ini menggeser ekspetasi pemangkasan suku bunga dari bulan Juni 2025 menjadi setidaknya bulan September.

Di sisi lain, Indonesia Composite Bond Index (ICBI) mengalami kenaikan signifikan dalam satu bulan terakhir, dari 392,07 pada 12 Januari 2025 menjadi 399,77 pada 12 Februari 2025. Kenaikan ini pun terjadi usai BI secara mengejutkan memutuskan untuk memangkas suku bunga acuan dari 6,00% menjadi 5,75% dalam Rapat Dewan Gubernur (RDG) BI yang digelar pada 14- 15 Januari 2025. Dengan suku bunga yang lebih rendah, imbal hasil instrumen investasi lain seperti deposito menjadi kurang menarik, sehingga investor cenderung beralih ke obligasi yang menawarkan yield lebih tinggi.

Namun, jika The Fed tidak menurunkan suku bunga (higher for longer), obligasi Indonesia berpotensi mengalami tekanan akibat beberapa faktor. Pertama, arus dana asing berisiko keluar (capital outflow) karena yield obligasi AS yang tetap tinggi lebih menarik bagi investor global dibandingkan obligasi negara berkembang seperti Indonesia. Kedua, Rupiah berpotensi melemah akibat aliran modal asing yang keluar, sehingga meningkatkan risiko investasi di pasar obligasi domestik. Ketiga, yield obligasi Indonesia cenderung naik sebagai kompensasi atas risiko yang meningkat, yang dapat menyebabkan penurunan harga obligasi di pasar sekunder.

Dampak Kebijakan Tarif Resiprokal Trump terhadap Obligasi Indonesia

Selain suku bunga, pasar obligasi Indonesia juga dipengaruhi oleh kebijakan Presiden AS Donald Trump yang berencana menerapkan tarif timbal balik berdasarkan negara mitra dagang AS, meskipun kebijakan ini baru akan direalisasikan paling cepat pada April. Adapun berikut dampaknya:

– Arus Dana Asing Berpotensi Keluar: Investor global cenderung mengalihkan dana ke aset safe haven seperti US Treasury yang lebih stabil di tengah ketidakpastian, sehingga permintaan terhadap obligasi Indonesia dapat menurun dan menyebabkan tekanan di pasar obligasi.

– Melemahkan Rupiah: Aliran modal asing yang keluar berpotensi meningkatkan tekanan pada nilai tukar Rupiah terhadap Dolar AS. Hal ini dapat menambah risiko investasi di obligasi Indonesia bagi investor asing, karena mereka harus mempertimbangkan risiko nilai tukar.

– Meningkatkan Yield Obligasi Indonesia: Jika investor menjual obligasi mereka karena khawatir dengan ketidakpastian global dan pelemahan Rupiah, harga obligasi di pasar sekunder akan turun. Saat harga obligasi turun, yield-nya naik karena hubungan antara harga dan yield bersifat berlawanan.

– Suku Bunga BI Berpotensi Naik: Kebijakan tarif Trump bisa memicu capital outflow, melemahkan Rupiah, dan mendorong kenaikan yield obligasi. Bank Indonesia mungkin harus menahan atau menaikkan suku bunga guna menjaga stabilitas nilai tukar.

Secara keseluruhan, pasar obligasi Indonesia berpotensi mengalami tekanan, dalam menghadapi ketidakpastian global akibat The Fed yang mempertahankan suku bunga tinggi lebih lama (higher for longer) serta rencana tarif resiprokal Trump. Arus dana asing berpotensi keluar, Rupiah melemah, dan yield obligasi meningkat, yang menyebabkan harga obligasi, terutama tenor panjang, terkoreksi.

Dengan semua sentimen ini, obligasi tenor pendek menjadi rekomendasi utama, karena lebih stabil dalam kondisi suku bunga tinggi dan memberikan fleksibilitas bagi investor untuk menyesuaikan strategi saat kondisi membaik. Namun, koreksi pada harga obligasi tenor panjang juga membuka peluang akumulasi, terutama bagi investor yang ingin mendapatkan potensi capital gain saat suku bunga akhirnya turun.

Rekomendasi:

- Tenor Pendek: FR0040, FR0056, FR0059, FR0065, FR0081, FR0084, FR0101

- Tenor Panjang: FR0097, FR0098, FR0100, FR0102, FR0103, FR0104, FR0106, F0107, Indois 34, Indon 47, Indon 45, Indon 49

Disclaimer:

Buletin ini dimaksudkan untuk tujuan informasi dan bukan sebagai dasar untuk membeli dan menjual keputusan. Kinerja masa lalu tidak mencerminkan kinerja masa depan. Klien harus mengetahui dan memahami risiko di Pasar Modal dan memahami isi buletin sebelum mengambil tindakan terkait. Oleh karena itu, PT Fawz Finansial Indonesia tidak bertanggung jawab atas kerugian langsung atau tidak langsung yang diderita oleh klien sebagai akibat dari penggunaan informasi dalam buletin ini.

By Aurel Fawz Finansial Indonesia